Les Français de plus en plus séduits par le Portugal

Vivre au bord de l’Atlantique et au soleil, tels sont les atouts du Portugal. Il faut y ajouter les prix modérés de l’immobilier et une fiscalité très favorable aux nouveaux résidents. Le point sur cet éden.

L’héliotropisme, ce phénomène bien connu de l’attirance des populations d’un climat maussade pour des régions plus ensoleillées, ne consiste pas seulement pour les français à s’installer dans le sud de la France, sur les pourtours de la Méditerranée ou en Aquitaine. Depuis plusieurs années, ces nouveaux migrants, que certains agents immobiliers appellent ironiquement « tournesols du nord », prennent la route du Portugal. Aujourd’hui, 30 000 français y résident. Il est vrai que le pays a bien des atouts. « La Floride » de l’Europe », comme le baptisent fièrement ses habitants, affiche 2900 à 3300 heures d’ensoleillement par an, soit environ 300 jours, alors que dans l’hexagone, on dépasse difficilement les 1700 heures. A ces considérations climatiques, il faut ajouter les prix de la pierre, bien inférieurs à ceux pratiqués chez nous. Un exemple : on peut aisément trouver un bel appartement dans les quartiers historiques de Lisbonne pour des prix avoisinant les 5/6000€ du mètre carré. C’est la raison pour laquelle, selon les statistiques de l’Association portugaise des professionnels de l’immobilier, les français arrivent en tête des acheteurs étrangers, représentant à eux seuls 25,5% des 13064 ventes aux non-portugais réalisées au cours du premier trimestres de 2016. Et si les données ne sont pas encore disponibles pour les autres mois de l’année, il semble que ce mouvement des français vers l’ouest de la péninsule ibérique s’accélère. Au point qu’une chaîne de télévision sur internet leur est désormais dédiée.

Après les considérations sur le climat et les prix de l’immobilier vient aussi la fiscalité comme détaillé ci dessous puisque le résident fiscal étranger (non portugais) est tout simplement exonéré d’impôts sur ses revenus étrangers pendant 10 ans.

2019: le miracle économique portugais

Envie de vivre dans un pays en pleine croissance qui a tourné le dos aux l’économies sinistrées des pays du Sud ?

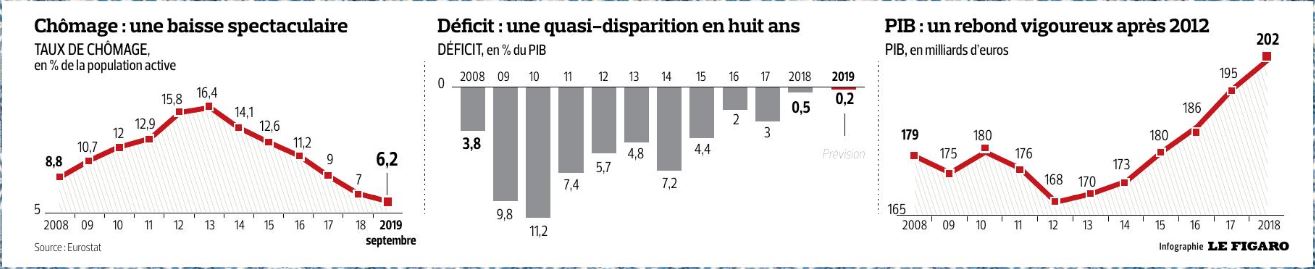

Jugez par vous même : avec une croissance supérieure à la moyenne européenne en 2019, le Portugal vit sa révolution économique entamée dès 2012. Les entreprise recrutent à tour de bras avec un taux de chômage proche des 6% (alors qu’il atteignait encore 17% en 2012) et un salaire minimum portugais qui a été réévalué de plus de 20% en seulement 4 ans, passant ainsi de 566€/mois en 2014 à plus de 700 euros en 2019, et un coût horaire du travail encore très bas de 13,26 euros comparé aux 37,30 euros de la France !

Le pays cherche à réduire sa dette pour donner confiance aux investisseurs et ça marche ! il n’y a pas que les retraités français exonérés d’impôts qui s’installent au Portugal mais également tout un tas d’actifs et notamment des portugais qui avaient fuis la crise et rentrent au pays maintenant que la situation est une des meilleures d’Europe.

retrouvez ci dessous l’infographie 2019 du Figaro sur les indicateurs économiques clefs du Portugal : Chômage en forte baisse, déficit public quasiment résorbé à 0.2% du PIB, PIB + 30Mds € en 5 ans (Produit Intérieur Brut)

Un coût de la vie inférieur d’un tiers à celui de la France

Le pays a bien d’autres avantages : un coût de la vie inférieur en moyenne de 35%, selon l’OCDE, à celui de la France, une gastronomie et des vins propres à satisfaire les palais les plus délicats, l’absence de risque de change puisque l’on est en Europe et en Euro, le Portugal ayant depuis quatorze ans abandonné l’escudo pour l’euro, la stabilité politique, un corpus de lois et de réglementations juridiques proches du nôtre, la sécurité dans toutes les régions car la délinquance est limitée, enfin, la maîtrise de la langue de Molière par bon nombre de Portugais. La présence croissante des français s’explique aussi par un décret-loi 249/2009 du 23 Septembre 2009 modifiant le code fiscal portugais pour créer le régime RNH (résidents non habituels). Sans entrer dans les détails, il est ouvert à tous les ressortissants de l’Union Européenne qui souhaitent vivre au Portugal. Il leur permet de bénéficier d’une taxation de leurs revenus de source étrangère ou portugaise extrêmement favorable, voire d’une absence totale d’imposition et d’une double exonération possible grâce au jeu des conventions fiscales bilatérales. Selon la chambre de commerce et d’industrie franco-portugaise, à la fin 2016, les RNH français étaient environ 20000. Et ce chiffre devrait augmenter rapidement car il y a de plus en plus de demandes.

Les personnes actives encouragées à s’installer au Portugal

La tentation est grande de suivre le mouvement afin de profiter de la douceur de vivre lusitanienne et d’une fiscalité qui, comparée à la nôtre, est d’une étonnante légèreté. La précipitation est pourtant déconseillée. Il ne suffit pas de déménager avec armes et bagages. Dans un premier temps, vous aurez besoin, avec l’aide d’avocats locaux, d’obtenir le statut RNH. Ce qui ne se fait pas en un jour, l’administration portugaise pouvant se montrer lente et paperassière. Il faudra également opter pour un lieu de vie et un logement. Les procédures étant très proches de celles de la France, comptez environ six mois entre la recherche d’un bien et la signature définitive de l’acte de vente. De plus, si jusqu’à présent vous avez passé des vacances d’été idéales en Algrave, dans l’Alentejo ou sur la presqu’île de Comporta, vous pourriez vous y ennuyer ferme à l’année si vous avez l’habitude de la vitalité culturelle de Paris ou des grandes villes de province. Mieux vaudra vous fixer à Lisbonne ou à Porto.

Une fois ces démarches entreprises, vous devrez choisir votre mode de vie. Car le statut fiscal des RNH, contrairement à une idée répandue, n’est pas réservé aux seuls retraités décidés à vivre au Portugal les doigts de pied en éventail. Les actifs sont fortement encouragés par le fisc à développer une activité à grande valeur ajoutée, rien n’interdisant à un français, retraité au regard de la France, d’être actif au Portugal. Seule ombre à ce tableau idyllique : le système de santé n’a pas la réputation d’être performant, les services médicaux étant une compétence très variable d’une région à l’autre. Vous devrez donc anticiper et organiser une protection de qualité avant de quitter la France.

Obtenir le statut de résident

Des démarches longues pour être résident non-habituel (RNH).

Si vous vous installez au Portugal sans démarches préalables, si ce n’est un permis de séjour obligatoire prenant la forme d’un certificat d’enregistrement de cinq ans renouvelable, vous ne pourrez pas prétendre au régime fiscal de faveur de RNH. Vous serez alors imposé sur vos revenus comme les portugais, à des taux variant entre 14,5% et 48%. Le statut de RNH n’est accordé que sur demande. Pour y prétendre, il est impératif de ne pas avoir été résident sur le territoire portugais dans les cinq années précédant votre requête et de vous engager à y demeurer plus de 183 jours par an. Le dossier peut être présenté à n’importe quel office des impôts ou centre du citoyen et il est adressé au « Direçao de serviços de registo de contribuintes ».

L’administration portugaise peut se révéler être assez tatillonne et exiger de nombreux documents. S’il faudra prouver que vous avez ou aurez un domicile au Portugal, il n’est pas rare qu’on vous demande de justifier que vous résidiez bien en France jusqu’à présent. Notre administration nationale ne délivrant aucun certificat de résidence fiscale, cette preuve pourra être apportée par d’autres moyens, notamment en fournissant vos avis d’imposition des cinq dernières années tant en matière d’impôt sur le revenu que d’impôts locaux et éventuellement d’ISF.

La procédure peut prendre plusieurs mois. Il est préférable de faire appel sur place à un professionnel qui vous servira de représentant et d’interprète si vous ne maitrisez pas le portugais. Une fois considéré comme RNH, vous pourrez revendiquer le régime fiscal privilégié pendant 10 ans. Mais attention, le trésor public local se garde le droit de vérifier que vous logez de façon régulière et permanente à l’adresse indiquée. Enfin, sachez qu’après 10 ans, vous perdrez le statut mais, si vous quittez le Portugal pendant au moins 5 ans, à votre retour, vous pourrez demander à en bénéficier à nouveau pour une nouvelle période de 10 ans.

Selon le ministère des finances Portugais, 3.105 français retraités du système salarié bénéficiaient du statut de RNH en 2017. Ce chiffre est en fait beaucoup plus important car il n’y a aucune visibilité sur les retraités des autres systèmes de retraite ou autres fortunés vivant des revenus de placements de capitaux qui ont quitté ou quittent la France dans le cadre de cette convention fiscale.

[activecampaign form=1]

Acheter son logement

Une procédure sûre et proche de celle de la France.

Pour devenir RNH, vous devez habiter au Portugal au moins 6 mois dans l’année. être locataire est possible mais mal vu par l’administration qui délivre le statut car vous êtes susceptible de partir à tout moment (ou de louer un pied à terre pour l’adresse mais pas véritablement y vivre). Or l’objectif est d’avoir au Portugal des résidents étrangers stables. Mieux vaut acheter sa future habitation. D’autant plus que, si les prix augmentent, ils sont, dans toutes les régions et à l’exception des propriétés de grand luxe, moins élevés qu’en France. De plus, vous ne serez pas surpris par le processus d’acquisition, similaire au nôtre. Si les notaires portugais ne pratiquent pas la négociation immobilière, les agents ne manquent pas. Vous reconnaîtrez certains réseaux présents en France (ERA, century 21, …). Les superficies distinguent surface brute (l’emprise au sol, c’est-à-dire toute la surface construite, notamment les murs extérieurs, les terrasses, les garages, …) à la surface utile (intérieur tout compris). C’est cette dernière qui sert à calculer le prix au mètre carré. Les biens proposés sont nombreux et divers : immeubles anciens restaurés, à rénover, programmes neufs, …).

Si vous trouvez votre bonheur, vous signerez, avec l’aide d’un avocat (nous demander ci dessous les contacts là bas que nous avons recommandé à nos clients), une promesse d’achat qui peut être réciproque, semblable au compromis de vente, ou unilatérale avec conditions suspensives. Dans tous les cas, elle est assortie du versement d’arrhes (au moins 10% du prix) qui resteront acquises au vendeur si vous vous désistez sans raison valable. La transaction ne deviendra définitive que lors de la signature de l’acte dressé par un notaire. Ce professionnel, tels ses confrères français, se charge d’établir la situation cadastrale et hypothécaire, l’existence d’éventuelles servitudes et règles d’urbanisme, et inscrit la vente au registre foncier, l’équivalent de notre cadastre.

Comme dans l’hexagone, l’acquéreur supporte l’ensemble des frais d’acte et d’inscription. Les droits de mutation progressifs varient entre 1% et 8%. A titre d’exemple, vous réglerez au fisc 5840€ de droits pour un bien de 200000€ (indices 2017, qui ont légèrement augmentés depuis). Vous devrez y ajouter les frais fixes et honoraire de notaire. Globalement, les coûts sont très proches de ceux dus en France. Chaque année, vous paierez une taxe foncière représentant 0,3% à 0,5% d’une valeur cadastrale de votre bien, très inférieure à sa valeur réelle et tenant compte, notamment, de son ensoleillement. En 2017, une surtaxe sera perçue au taux de 0,3% pour les biens d’une valeur supérieure à 600000€, ce plancher étant doublé pour les propriétaires mariés ou vivant en couple. Ne vous inquiétez pas trop. Selon certains conseillers, un couple propriétaire d’un appartement lisboète d’une valeur réelle de 1,8 million d’euros ne supportera aucune surtaxe, car la valeur cadastrale, avec les abattements, ne sera que de 1,1 millions d’euros.

Quelques pièges et particularités concernant l’immobilier Portugais:

- qui dit marché dynamique dit besoins accrus et pour suivre la demande et naturellement certains abusent, notamment dans le neuf et en matière de conformité des logements construits, des promoteurs et architectes pas toujours scrupuleux concernant la conformité des permis de construire et surtout des certificats de conformité qui tardent à êtres fournis par les mairies. Du coup les sanctions pleuvent.

- Autre point à ne pas négliger : beaucoup de français achètent au Portugal pour la question de la résidence principale et du statut fiscal en or mais n’y vivent pas toute l’année et c’est tout naturellement qu’ils souhaitent louer leur bien et c’est là que ça se complique : le bien doit être éligible à la location saisonnière ! un établissement de location touristique doit être enregistré sur le Registre National (« alojamento local ») conformément au décret du 23 Avril 2015. Hors, les mairies ne délivrent plus cette licence pour des appartements dans certains quartiers déjà jugés « trop » touristiques de Lisbonne ou Porto.

- Droit de succession : pas de droits de succession pour le ou les héritiers s’ils résident au Portugal, mais ce n’est pas parce que vous avez pris votre retraite au portugal que toute le famille est venue y vivre ! les héritiers seront imposés selon la loi française si l’acheteur décède avant d’avoir passé 7 année en résidence fiscale au Portugal..

- Acheter un bien immobilier préalablement à l’obtention du statut RNH : c’est la catastrophe car si vous acheter avec un numéro fiscal de non résident vous êtes considéré comme résident fiscal français et serez soumis au régime très pénalisant de la double imposition !

Nous vous recommandons de prendre conseil auprès d’avocats et non simplement auprès des agents immobiliers qui cherchent à vendre et ne vous mettront pas nécessairement en garde de certains points qui pourraient vous faire hésiter ou tout au moins à revoir votre stratégie d’achat.

Choisir son mode de vie et sa fiscalité

Des retraites sans impôts et des bénéfices taxés à 20%.

Le Portugal est considéré à juste titre comme le paradis des retraités. Selon le FISC local, ces derniers constituent 80% des français qui y vivent. Mais l’image, si elle est conforme à une réalité, cache les 20% des résidents qui choisissent ce pays pour y développer une affaire, y démarrer ou poursuivre une activité. En effet, le statut de RNH s’applique à tous les types de modes de vie. Il sera d’ailleurs plus facile de l’obtenir si vous avez une activité professionnelle.

Pour les retraités, les pensions qui sont versées par la France ne seront pas imposées au Portugal pendant dix ans. Elles ne le seront pas non plus en France puisque la convention fiscale liant les deux pays institue une imposition exclusive dans le pays de résidence. Attention, cette règle ne vaut que pour les retraités du secteur privé (anciens salariés, professions libérales, dirigeant d’entreprises, …). Les fonctionnaire de l’Etat et des collectivités territoriales restent taxables en France sur leurs retraites même s’ils s’installent définitivement au Portugal.

Si vous décidez de conserver votre patrimoine en France, au Portugal, l’exonération de dix ans s’applique à vos autres revenus de source française. Il s’agit de dividendes, intérêts, loyers et des plus-values mobilières et immobilières. En revanche, pour eux aussi, il faut compter avec la convention fiscale bilatérale qui répartir l’imposition entre les deux pays et prévoit un partage de la taxation entre l’Etat de résidence du contribuable et l’Etat de perception du revenu. La France a le droit de les imposer selon un régime particulier. Si vous préférez investir vos économies au Portugal, il y a imposition, en général au taux de 28%, mais vous n’aurez pas à subir, comme en France, de cotisations sociales supplémentaires.

Que vous n’ayez pas atteint l’âge de la retraite ou que vous soyez retraité, si vous souhaitez mener une nouvelle vie active ou continuer celle que vous aviez en France, le statut de RNH est très intéressant. Les revenus nets d’un travail dépendant (salarié) ou indépendant (prof. libérales, activités commerciales, …) sont taxés pendant dix ans au taux forfaitaire de 20% s’ils correspondent à une activité à forte valeur ajoutée et/ou ayant un caractère scientifique, artistique ou technique. Ne soyez pas préoccupé par cette définition apparemment restrictive car la liste des professions visées est en réalité très large. Un arrêté portugais du 7 Jan. 2010 en donne l’énumération. On y trouve pêle-mêle les architectes, sculpteurs, ingénieurs, chanteurs, musiciens, peintres, médecins, dentistes, biologistes, professeurs d’université, consultants fiscaux, informaticiens, cadres supérieurs, … Dans tous les cas assurez vous lors de votre demande de statut RNH que vous remplissez bien les conditions pour prétendre au taux de 20%. Par exemple, vous serez assimilé à un cadre supérieur si vous obtenez un « poste de direction vous donnant des pouvoirs de décision chez la personne morale qui vous emploie« . Quant aux administrateurs et gérants, on vous réclamera les documents attestant de votre qualité. Tout dépendra donc de la bonne présentation de votre dossier et des qualités de votre avocat.

Tous vos autres revenus, de source portugaise ou française, suivront le même régime que celui appliqué aux non-résidents habituels. Un conseil : évitez de maintenir une activité en France. Vos bénéfices seront certainement considérés comme réalisés par un « établissement stable » gardé sur notre territoire et taxé comme si vous étiez parti. Dans la même idée, est également conseillé de garder peu, voir pas d’actifs en France et d’avoir la majeure partie de son patrimoine hors des frontières.

Pour ceux qui ne payent plus du tout d’impôts sur le revenu du fait du statut RNH, il est conseillé d’effectuer quelques investissements directement depuis le Portugal: acheter des actions ou bien immobiliers puis de les revendre pour matérialiser des plus value et payer des impôts directement auprès des autorités portugaises et ceci afin de pouvoir démontrer au fisc français une substance dans le pays d’expatriation qui selon plusieurs arrêts du conseil d’état français rendus ces dernières années, permettra d’éviter une requalification fiscale en France.

Côté Portugais, récemment, l’inspection générale des finances portugaise a appelé a renforcer les contrôles de présence sur le territoire pour lutter contre la fraude aux fausses déclarations RNH. Désormais, on communique son Numéro d’Identification Fiscale (NIF) à chacun de ses achats (même pour une facture de restaurant) qui est ainsi enregistré par les autorités sur un registre officiel et qui servira en cas de contrôle ! il faut dire que 0 impôts sur les revenus, ca peut en tenter plus d’un de devenir faux résident !

Enfin, près 10 ans de présence au Portugal, vous êtes taxable au régime de droit commun selon un barème rapidement progressif, variant de 14,5% à 48%. Vous pouvez quitter le pays pendant cinq ans et y revenir pour bénéficier d’une nouvelle période de dix ans d’exonération ou de taxation modérée. Mais en partant, vous perdrez les avantages de la fiscalité portugaise, au premier rang desquels l’absence d’impôts sur la fortune. Il faut y ajouter des droits de succession inexistants en ligne directe, c’est à dire entre ascendants ou descendants, entre époux ou concubins. Pour les transmissions à d’autres personnes, seul un droit de timbre de 10% est perçu sur l’actif transmis. A comparer aux taxations prohibitives pratiquées en France dès lors que la donation ou la succession n’est pas faite en ligne directe : 55% pour des neveux, 60% pour des cousins éloignés ou un concubin. Mais pour que le taux de 10% soit applicable et éviter une imposition en France, vous ne devez plus avoir de patrimoine dans l’Hexagone et vos héritiers doivent s’installer au Portugal. Dans tous les cas, la consultation de notaires français et portugais s’impose. Sachez, toutefois, que le Portugal réfléchit actuellement à l’institution de droits de succession modérés pour les étrangers au delà des 10 ans.

Continuer à bien vous soigner

Le système de santé français toujours accessible.

Le système de santé portugais présente des similitudes avec le nôtre mais il n’a pas bonne réputation. Selon les sociétés de conseil locales, la qualité est fonction de l’endroit. A Cascais, Lisbonne ou Albufera, vous trouverez de bonnes structures. C’est moins sûr dans plusieurs autres régions du pays. La grande différence, c’est que vous n’avez pas le libre choix de votre médecin et que l’accès aux spécialistes et aux hôpitaux se fait sur prescription du médecin du centre dont vous dépendez. En tant que français, les conditions de soins et de remboursement sont identiques à celles de portugais grâce aux accords européens de coordination de sécurité sociale. Pour y prétendre, il suffit d’obtenir sur place une carte d’assuré. Pour échapper au système public, lourd et lent, l’attente pour un rendez-vous atteignant facilement plusieurs mois, vous pouvez recourir au système privé, très développé, mais coûteux. Vous avez donc intérêt, préalablement à votre emménagement au Portugal, à étudier les possibilités de couverture supplémentaire : souscription d’une complémentaire santé, d’une assurance spécifique ou cotisations versées à la CFE, assimilable à une sécurité sociale pour expatriés. De plus, n’oubliez pas que, en cas de coup dur ou de soins particuliers, vous pouvez revenir temporairement en France. En effet, si vous êtes pensionné d’une caisse de retraite française, vous restez couvert par notre système de sécurité sociale. Vos soins seront pris en charge par l’assurance maladie selon les règles en vigueur à la date de votre retour. Même si votre séjour dure plusieurs mois, ne craignez pas que le fisc vous tombe dessus et vous considère comme domicilié et taxable en France. Il a plusieurs fois essayé de le faire pour des expatriés résidant dans des pays à la fiscalité douce. En vain, chaque fois les tribunaux lui ont donné tort.

Conclusion

Prêt à franchir le pas et commencer par étudier la to do list d’un éventuel déménagement au Portugal ?

Réelle volonté de partir et d’organiser un changement de vie à la retraite ou simple questionnement sur les modalités d’installation, n’hésitez pas à nous laisser un message ci dessous pour demander les coordonnées d’un cabinet d’avocats franco-portugais qui saura répondre à vos premières interrogations sur tous les aspects d’un tel projet.

De notre côté chez EOR Consultants, nous pouvons vous accompagner sur toutes vos démarches de retraite et de couverture sociale de retraité expatrié: en effet en vous expatriant il y aura certaines démarches spécifiques à effectuer auprès de vos caisses pour ne plus payer la CSG CRDS tout en conservant votre couverture santé (si vous touchez déjà une pension); à contrario si vous devez liquider vos pensions bientôt, il est préférable de commencer par toucher sa retraite depuis la France puis en effectuer le transfert. Autre adresse utile pour ceux qui souhaitent s’installer: prendre contact aussi avec l’Association Lisbonne Accueil qui encadre les expatriés francophones.Pourquoi faire cela ? simplement parce que liquider vos pensions si vous êtes déjà au Portugal vous obligera à passer par le consulat et vous ne pourrez interagir en direct avec les caisses françaises, c’est le processus. Pour aller plus loin sur les modalités et formalité de retraite depuis l’étranger vous pouvez consulter notre dossier sur la retraite expatrié ici.

Notre autre article sur le Portugal pour un expatrié retraité français : https://www.eor.fr/actualites-retraite/retraite-portugal/

et plus d’info retraite ici: https://www.eor.fr/actualites-retraite/

Pour votre installation au Portugal :

► Vous souhaitez être mis en relation avec un avocat ?

► Vous avez besoin d’accompagnement administratif ?

► Vous souhaitez disposer d’un interlocuteur Français ?

Avec de nombreux clients qui sont partis s’installer au Portugal, nous avons développé une relation privilégiée avec un cabinet d’avocats parisien/portugais qui saura vous accompagner dans vos démarches auprès des administrations fisacle francais et portugaises afin de vous éviter tout problème

Articles les plus lus

[activecampaign form=3]